Guide Fiscal de l’Île de Madère

Guide Fiscal de l’Île de Madère

1. INTRODUCTION

Dans le cadre de l'adoption de la Loi Budgétaire de l'État pour 2024, une attention particulière a été accordée aux amendements proposés pour étendre le régime d'incitations fiscales en vigueur dans la zone dite de libre-échange de Madère. L'amendement déposé par le groupe parlementaire du Parti Socialiste a remporté le vote et a été incluse dans le Budget d'État pour 2024, publiée le 29 novembre 2023 (Loi n° 82/2023, du 29 décembre 2023).

Ainsi, la date limite pour la délivrance de nouvelles licences d'exploitation dans la zone franche de Madère a été prolongée jusqu'au 31 décembre 2024, et les effets du régime ont également été prolongés d'un an, jusqu'en 2028.

2. CONTEXTE GÉOGRAPHIQUE

Située au large du Portugal, Madère est un archipel portugais officiellement qualifiée de région ultrapériphérique de l'Union européenne (UE). Les circonstances particulières de sa situation et de son développement permettent à la région d'offrir une variété de régimes fiscaux favorables, à savoir des zones de libre-échange, des taux d'imposition réduits et des incitations fiscales spécifiques.

3. CENTRE D’AFFAIRES INTERNATIONAL (CINM)

Le Centre d'Affaires International de Madère (appelé CINM) a été créé dans les années 1980, dans le but d'attirer les investissements internationaux et de stimuler la croissance économique et le développement social dans la région.

Le CINM consiste en une variété d'incitations, notamment des incitations fiscales visant à :

- moderniser, diversifier et internationaliser les biens et services de Madère

- permettre aux entreprises établies dans la région de compenser et de surmonter les inefficacités structurelles et les désavantages liés au statut ultrapériphérique de la région.

Ce régime spécial a été établi à l'origine comme un régime d'aide d'État pour développer la région, entièrement autorisé par l'UE.

L'un des principaux avantages du régime du CINM est la large liste d'avantages fiscaux accordés aux sociétés et à leurs actionnaires, notamment un taux d'impôt sur le revenu des sociétés (IS) de 5 %.

Les avantages actuels du régime s'appliquent aux entités qui obtiennent une licence du CINM entre le 1er janvier 2015 et le 31 décembre 2024. Une fois accordés, les avantages peuvent s'appliquer jusqu'à la fin de l'année 2028.

CRITÈRES D’AMISSIBILITÉ

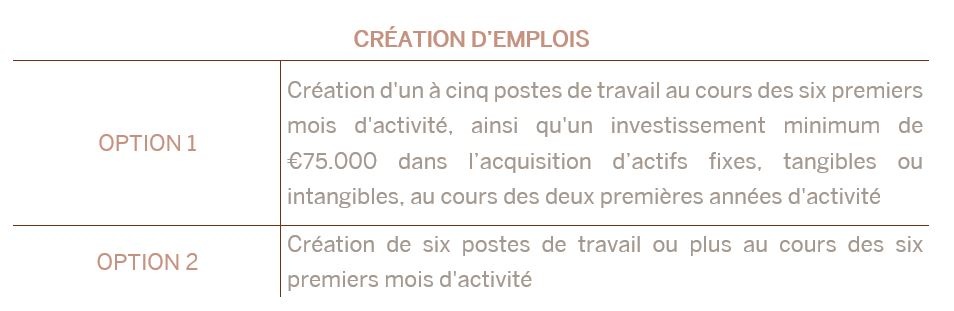

Pour bénéficier de ces avantages fiscaux, les entreprises doivent être dûment autorisées à exercer leurs activités et remplir l'une des conditions suivantes :

Le nouveau régime, conformément aux préoccupations exprimées par la Commission Européenne, a introduit de nouveaux critères pour la création d'emplois, à savoir:

- le nombre d'emplois est déterminé en fonction du nombre de personnes qui gagnent un revenu salarié payé ou mis à disposition par l'entité autorisée, à condition qu’elles résident fiscalement dans la région autonome de Madère ou, à défaut, qu’elles qu’elles y exercent leur activité ou qu’elles soient des travailleurs ou des membres d'équipage de navires ou d’embarcations de loisir immatriculés au Registre Maritime International de Madère (MAR)

- les employés à durée indéterminée, les employés à temps partiel ou intermittents sont considérés proportionnellement aux travailleurs à temps plein dans une situation comparable, mesurée en nombre d'unités de travail par an (UTA).

Dans ce contexte, les éléments suivants sont exclus du calcul du nombre d'emplois créés et maintenus :

- les salariés mis à disposition par les agences de travail temporaire

- les salariés sous un régime d'affectation occasionnelle

- les employés sous un régime multi-employeurs, lorsque l'employeur qui représente les autres dans la relation de travail n'est pas licencié dans la zone franche de Madère.

Les modifications apportées au régime de la zone franche de Madère visaient également à préciser que les revenus et les gains, ainsi que les dépenses et les pertes, attribuables à l'activité exercée par l'entité agréée par le biais d'une structure commerciale appropriée située dans la région autonome de Madère, sont considérés comme étant générés, supportés ou réalisés dans la région autonome de Madère.

REVENUS IMPOSABLES ELIGIBLES

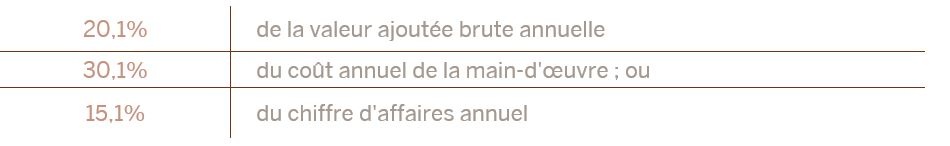

L'incitation fiscale du taux d'imposition de 5% n'est applicable qu'aux montants de revenu imposable, essentiellement déterminés par le nombre d'emplois créés, comme suit :

LIMITE ANUELLE

En outre, l'avantage fiscal obtenu par les entreprises dans le cadre de ce régime est limité à l'un des plafonds annuels suivants :

ZONE FRANCHE INDUSTRIELLE

Au-delà du taux réduit de 5 % jusqu'en 2027, les entreprises industrielles de la zone franche de Madère peuvent également bénéficier d'une réduction de 50 % de leur revenu imposable, à condition qu'au moins deux des conditions suivantes soient remplies :

- contribution à la modernisation de l'économie de la région par l'innovation technologique de produits, de processus de fabrication ou de modèles d'entreprise

- diversification de l'économie de la région par l'introduction de nouvelles activités à haute valeur ajoutée

- l'attraction de ressources humaines hautement qualifiées

- contribution à l'amélioration de l'environnement

- création de 15 emplois pour une période minimale de 5 ans.

En outre, ces entreprises bénéficieront également d'un régime de suspension des taxes à l'importation, dans le cadre duquel les matières premières et les composants incorporés en dehors de l'UE ne seront soumis à des droits d'importation que lorsque le produit final quittera la zone franche de Madère.

Il convient de noter que certaines activités sont explicitement exclues de ce régime - il s'agit notamment des entreprises engagées dans des activités intragroupes, en particulier les sièges sociaux et les conseils en affaires et en gestion, ainsi que les entreprises des secteurs de la finance et des assurances. Les secteurs de l'acier, des fibres synthétiques, du charbon et de la construction navale sont également exclus, de même que l'agriculture, la sylviculture, la pêche, l'aquaculture et les industries extractives. Il est également important de noter l'exclusion des entreprises en difficulté financière et des entreprises faisant l'objet d'un ordre de recouvrement pour aide illégale.

Ces informations sont essentielles pour une gestion fiscale et stratégique adéquate.

En ce qui concerne les entreprises titulaires d'une licence dans la zone franche industrielle, il convient de noter que les marchandises se trouvant dans la zone franche sont considérées comme ne se trouvant pas sur le territoire douanier aux fins de l’application des droits de douane, des restrictions quantitatives et des autres taxes ou mesures d'effet équivalent, sans préjudice de l'application des dispositions qui peuvent être adoptées dans des cas exceptionnels. Le même raisonnement s'applique aux fins de la taxe sur la valeur ajoutée, bénéficiant d’une suspension de paiement de l’impôt.

AUTRES INCITATIONS FISCALES DANS LE CADRE DU RÉGIME DE LA ZONE FRANCHE DE MADÈRE

Par ailleurs, les entreprises enregistrées au sein du CINM bénéficient d'une exonération de 80% des droits de timbre sur les documents, contrats et autres opérations nécessitant un enregistrement public, à condition que les autres parties concernées ne soient pas résidentes sur le territoire portugais ou soient également des entreprises opérant dans le cadre juridique du CINM.

Les sociétés relevant de ce régime bénéficient également d'une exonération allant jusqu'à 80% de la taxe municipale sur les biens immobiliers (IMI) et de la taxe sur les transferts immobiliers (IMT), de la surtaxe régionale et municipale, ainsi que de toute autre taxe locale.

De plus, le CINM constitue une excellente plate-forme pour l'application réussie du vaste réseau de conventions internationales de double imposition (CDI) signées par le Portugal, ainsi que pour l'application des directives de l'UE, ce qui offre un grand avantage concurrentiel par rapport à d'autres marchés internationaux.

Il convient également de noter qu'une règle spécifique a été établie pour préciser que les entités agréées par le CINM sont soumises à un paiement anticipé spécial de l’IS, ainsi qu'à une imposition autonome, évaluée proportionnellement au taux de l’IS applicable, à l'exception des situations suivantes :

- l'imposition autonome sur les dépenses non documentées ;

- l'imposition autonome des dépenses correspondant à des sommes payées ou dues, à quelque titre que ce soit, à des personnes physiques ou morales non-résidentes soumises à un régime fiscal nettement plus favorable, à moins que le contribuable ne prouve qu'elles correspondent à des opérations réelles dont le montant n'est pas anormal ou exagéré.

EXONÉRATION DE L'IMPÔT À LA SOURCE SUR LES DIVIDENDES ET LES INTÉRÊTS VERSÉS AUX NON-RÉSIDENTS

Un régime d'exonération de l'impôt sur le revenu des personnes physiques ou de l’IS s'applique également aux actionnaires de sociétés autorisées à opérer dans la zone franche de Madère qui ne résident pas sur le territoire portugais (à l'exception des associés de sociétés autorisées à opérer dans la zone franche industrielle ou qui exercent des activités de transport maritime ou aérien, ainsi que des actionnaires résidant dans des pays, territoires ou régions à régime fiscal privilégié), en ce qui concerne les revenus suivants :

- les bénéfices mis à leur disposition par ces sociétés, y compris l'amortissement des actions sans réduction de capital, au prorata des résultats qui bénéficient de l'application du taux réduit et, même si ce n'est pas le cas, des revenus obtenus en dehors du territoire portugais, à l'exception des opérations réalisées avec des entités domiciliées dans des pays, territoires ou régions à régime fiscal privilégié ; et

- les intérêts et autres formes de rémunération pour les prêts, subventions ou avances de capital qu'ils accordent à la société ou en raison du fait qu'ils ne retirent pas les bénéfices ou les rémunérations mis à leur disposition.

L'ENREGISTREMENT

Le CINM est accessible à toute entité juridique dûment constituée, après vérification des conditions préalables applicables et présentation d'une demande en bonne et due forme. La “Sociedade para o Desenvolvimento da Madeira, S.A.“ (SDM) est l'entité gestionnaire du CINM.

Il convient de noter que la demande peut être présentée par une société qui existe déjà, que ce soit au Portugal ou à l'étranger, ainsi que par une société qui sera bientôt constituée. Dans ce dernier cas, les mêmes exigences et procédures prévues pour les entités juridiques portugaises existantes s'appliquent.

Si la demande est acceptée, la licence est accordée une fois que le demandeur a fourni la preuve de la création et de l'enregistrement de la société.

Les entités titulaires d'une licence sont soumises à une taxe d'établissement et de fonctionnement :

- Les sociétés de services internationaux sont soumises à des frais d’établissement de € 1.000 et à des frais annuels de fonctionnement de € 1.800 ; et

- Les sociétés holding (SGPS) sont soumises à des frais d’établissement de €1.000 et des frais annuels de fonctionnement de € 1.800 pour la première année, puis de € 1.800 plus 0,5 % du bénéfice de l'année précédente (le premier million d'euros étant exonéré pour les années suivantes). Cette taxe annuelle est plafonnée à € 30.000.

La nécessité de respecter les exigences en matière de substance économique a été renforcée par l'annonce faite par la Commission Européenne en juillet 2018 indiquant avoir entamé une enquête approfondie sur les exonérations fiscales accordées à certaines sociétés exerçant des activités dans le secteur du CINM.

L'objectif de la Commission Européenne était de déterminer si certaines des conditions énoncées dans les décisions rendues en 2007 et 2013 (approbation de l'extension du régime CINM en vertu des règles de l'UE en matière d'aides d'État) étaient respectées.

Plus précisément, la Commission Européenne s'interrogeait sur le respect des conditions suivantes :

- si les bénéfices soumis aux réductions de l'impôt sur le revenu provenaient exclusivement de Madère ;

- les entreprises bénéficiaires ont effectivement créé et maintenu des emplois à Madère, calculés en unités de travail par an (UTA).

Dans ce contexte, l'administration fiscale portugaise elle-même a récemment modifié son interprétation et ses procédures d'application légale pour ne considérer comme éligibles au régime CINM que les emplois effectivement créés à Madère.

L'enquête de la Commission européenne n'a pas eu d'incidence négative sur l'existence du régime fiscal spécial, puisqu'elle n'avait pour objet que de vérifier le respect des exigences en matière de substance économique.

En effet, il convient de noter que le CINM est inclus, depuis 2017, dans le champ d'application du Règlement Général d'Exemption par Catégorie (RGEC). Cela signifie qu'il est compatible avec le Traité sur le Fonctionnement de l'Union Européenne, sous réserve que certaines conditions soient remplies. Par conséquent, le Portugal n'a pas besoin de notifier la Commission Européenne à l'avance afin d'obtenir son approbation pour l'établissement du régime de la Zone Franche de Madère, mais doit seulement informer la Commission européenne par la suite.

4. LE CODE FISCAL DE L’INVESTISSEMENT DE MADERE

Des avantages fiscaux contractuels supplémentaires ont été établis dans le Code Fiscal d'Investissement de Madère dans le but de renforcer les entreprises régionales et d'assurer une bonne dynamique de marché. Cet objectif est atteint en introduisant des incitations à l'investissement et à la capitalisation, en particulier dans des domaines tels que l'industrie minière, la manufacture, le tourisme, les activités et services informatiques, la recherche et la technologie, l'environnement, l'énergie, les télécommunications et les projets informatiques.

Le code fiscal des investissements de Madère comprend quatre régimes spéciaux (cependant, l'avantage fiscal concernant les investissements productifs n'est applicable qu'aux projets d'investissement qui ont été réalisés jusqu'au 31 décembre 2027, comme détaillé ci-dessous).

INVESTISSEMENT PRODUCTIF

Les projets d'investissement, réalisés avant le 31 décembre 2027, sont éligibles à plusieurs avantages, y compris un crédit d'impôt entre 25% et 40% des investissements pertinents, ainsi que des exemptions et des réductions des taux de IMI (taxe foncière municipale) ou IMT (taxe municipale sur les transferts onéreux) et l'exemption du droit de timbre, pour une période de dix ans, dont le montant des investissements pertinents est égal ou supérieur à 750 mille euros, dans l'île de Madère, et 250 mille euros, dans le cas des développements à Porto Santo.

Le cadre et le maintien du régime sont soumis à plusieurs conditions objectives et subjectives et à certaines obligations permanentes.

SOUTIEN À L'INVESTISSEMENT

Pour bénéficier des incitations fiscales prévues par le Code Fiscal des Investissements, les contribuables doivent, entre autres conditions, réaliser un investissement qui assure la création et le maintien d'emplois pendant une période minimale de trois ans pour les petites et moyennes entreprises, et de cinq ans pour les autres entités.

Ce régime prévoit que les entités bénéficiaires peuvent déduire 35 % (sur l’IS) des investissements concernés.

INCITATION À LA CAPITALISATION

La création de cette incitation, qui n'est pas spécifique au Code Fiscal des Investissements de Madère, mais qui est prévue par la législation nationale, résulte de l'abolition des avantages traditionnels de la rémunération du capital social (RCCS) et de la déduction des bénéfices conservés et réinvestis (DLRR).

Cette incitation se traduit par une déduction du revenu imposable d'un montant égal à 4,5 % (augmenté de 0,5 % si le contribuable est considéré comme une micro, petite ou moyenne entreprise ou une petite-moyenne entreprise de capitaux) du montant des augmentations nettes des fonds propres éligibles réalisées après le 1er janvier 2023.

RECHERCHE ET DÉVELOPPEMENT D’AFFAIRES

Par ailleurs, en ce qui concerne le système d'incitations fiscales à la recherche et au développement des entreprises (SIFIDE-RAM), 32,5 % (avec possibilité d'augmentation) du montant correspondant aux dépenses de recherche et de développement engagées au cours de la période concernée peuvent être déduits du revenu imposable.

CONSIDÉRATIONS FINALES

Il convient de noter que le taux d'imposition de 5% prévu dans le régime de la Zone Franche de Madère est l'un des plus bas d'Europe. Il convient également de noter le taux d'imposition normal applicable à Madère, qui est actuellement de 14,7 %.

D'autre part, le CINM accorde une large liste d'avantages fiscaux aux actionnaires non-résidents des sociétés enregistrées, à l'exclusion des revenus liés aux sociétés situées dans des juridictions à fiscalité réduite, ainsi que des avantages concernant la distribution des bénéfices.

Quant au code fiscal sur les investissements de Madère, il s'agit d'un outil utile pour stimuler le développement des activités commerciales. Toutefois, son application pratique nécessite une analyse minutieuse et un respect adéquat des exigences applicables.

Ces instruments permettent également au Portugal (et en particulier à Madère) de fonctionner comme une plate-forme d'investissement attrayante en Europe ou dans d'autres juridictions, telles que l'Afrique lusophone.

En outre, il convient de noter que le système de tonnage tax offre aux compagnies de navigation et de transport maritime établies à Madère une méthode alternative et potentiellement plus favorable pour déterminer le revenu imposable de leurs activités de transport maritime.

***

Rogério Fernandes Ferreira

Marta Machado de Almeida

Álvaro Silveira de Meneses

Miriam Campos Dionísio

João de Freitas Jacob

José Nuno Vilaça

Joana Fidalgo Barreiro

(Tax Advisory Team)

Romy Alfredo Bouery

Sara Mendes Fernandes

Pedro Santos Gomes

(French Desk)